小红书纳税是全部订单?平台如何界定全部订单范围?个人卖家与商家纳税规则是否一致?

(SEO优化):小红书纳税是全部订单吗?2025年最新规则与避坑指南,创作者必看!

** 揭秘小红书税务计算逻辑,告别“懵圈”状态,安心搞钱!

(引言:抓住用户痛点,引发共鸣)

“小红书到底怎么算税啊?是不是我每一笔订单收入都要交税?” “为什么我这个月收入看起来没多少,扣税却那么多?” “小红书的税务规则是不是不透明?我总感觉自己被‘坑’了……”

如果你是小红书的创作者或商家,尤其是刚开始变现的新手,这些问题一定在你脑海中盘旋过无数遍,小红书作为当下最火爆的内容电商平台之一,其变现能力毋庸置疑,但随之而来的税务问题也常常让人摸不着头脑。“小红书纳税是全部订单吗?”这个问题的搜索量居高不下,因为它直接关系到创作者的“钱袋子”。

我们就以资深短视频运营和内容策划的视角,为你彻底剖析小红书的税务规则,用最通俗易懂的语言,讲清楚“税到底怎么算”,并提供一份超实用的避坑指南,让你在搞钱的道路上走得更稳、更安心!

(一、核心解答:小红书纳税,真的是“全部订单”吗?)

直接回答:不完全是,但理解上需要分清“流水”和“收入”。

很多创作者误以为,平台会对自己账号后台显示的“全部订单金额”直接进行扣税,这是一个常见的认知误区。

小红书(以及绝大多数电商平台)的税务计算,是基于你通过平台产生的“应税所得额”,而不是简单的订单流水。

- “全部订单”是什么? 这是你账号的总销售额,包含了商品本身的价格、平台佣金、以及你最终能拿到手的收入,这个数字很大,但不是你缴税的基数。

- “应税所得额”是什么? 这是国家税务部门规定的、需要缴纳个人所得税的那个“利润”部分,对于小红书的创作者而言,这个“所得”通常指的是你通过平台获取的“劳务报酬所得”。

一句话总结:小红书不是对你“全部订单”的流水交税,而是对你从订单中获得的“净收入”(即劳务报酬)进行税务申报和代扣代缴。

(二、深度拆解:小红书的“税”到底是怎么来的?)

要搞清楚问题,我们必须了解两个关键角色和两种流程:

平台的责任:代扣代缴

根据中国税法规定,对于个人从平台获得的收入,平台有“代扣代缴”的义务,这意味着,在你提现到账之前,小红书平台会先帮你把税算出来,并直接扣除,然后将税后金额打给你。

-

什么情况下触发代扣代缴?

- 当你通过小红书的“薯条”推广、品牌合作(蒲公英平台)、直播带货、店铺销售等任何形式获得现金收入时,只要达到一定金额(通常年度累计收入超过600元),平台就会启动代扣代缴流程。

- 对于普通的商品橱窗带货,你赚取的佣金属于“劳务报酬”,平台会按次或按月汇总后进行代扣。

-

代扣代缴的税率是多少?

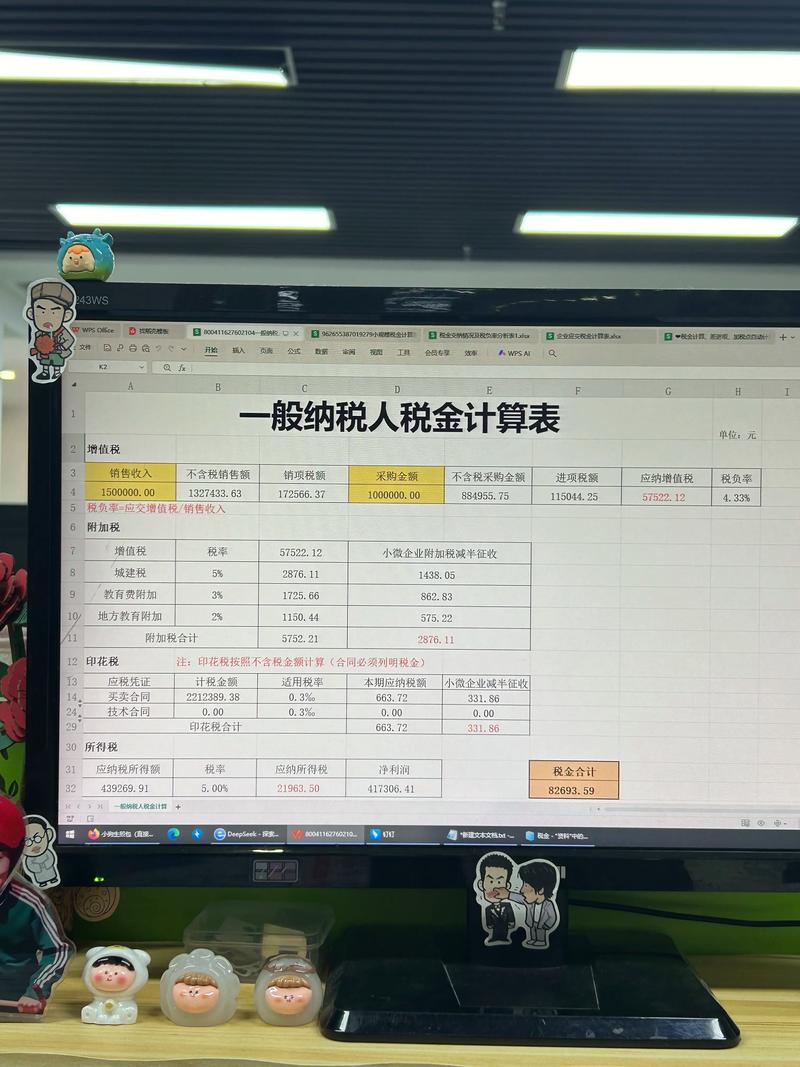

- 小红书代扣的是“个人所得税”中的“劳务报酬”项目,它采用的是“超额累进税率”,简单说就是:赚得越多,税率越高。

- 简化计算公式(劳务报酬预扣预缴):

- 每次收入 ≤ 4000元:

应纳税所得额 = 收入 - 800元(起征点) - 每次收入 > 4000元:

应纳税所得额 = 收入 × (1 - 20%)(固定扣除20%的费用) - 然后根据这个“应纳税所得额”去查税率表:

- 不超过20,000元的部分:税率20%,速算扣除数0

- 超过20,000元至50,000元的部分:税率30%,速算扣除数2000

- 超过50,000元的部分:税率40%,速算扣除数7000

- 每次收入 ≤ 4000元:

举个例子: 假设你这个月从小红书总共获得了15,000元的劳务报酬(比如广告费+带货佣金)。

- 计算应纳税所得额:15,000 > 4000,

15,000 × (1 - 20%) = 12,000元。 - 计算应纳税额:12,000元在20,000元以下,适用税率20%。

12,000 × 20% = 2,400元。 - 结果: 小红书平台会在你提现时,直接扣掉2,400元的税,你最终到手的金额是

15,000 - 2,400 = 12,600元。

看到了吗?你的税是基于你15,000元的净收入算的,而不是你卖出价值几万、几十万的商品的总流水。

你的责任:年度汇算清缴

平台代扣代缴是“预缴”,就像你平时每个月交一部分,年底再“总账清算”。

-

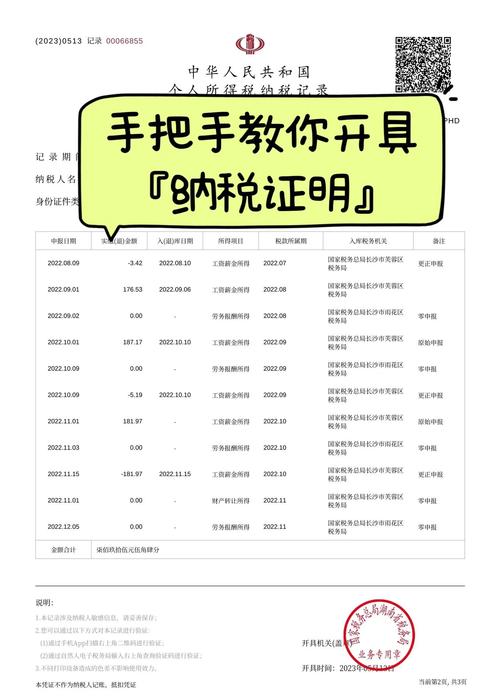

什么是年度汇算清缴? 每年3月1日至6月30日,你需要通过“个人所得税”APP,将上一年度从所有渠道(包括小红书、抖音、B站、线下兼职等)取得的“综合所得”进行汇总申报。

-

这对我有什么影响?

- 多退少补: 如果你在其他平台也有收入,或者有一些符合条件的专项附加扣除(如子女教育、房贷利息、租房等),通过年度汇算,你可能会获得退税。

- 无需重复缴税: 平台已经帮你预缴过的税,在年度汇算时会自动抵扣,你只需要补上差额即可。

作为创作者,你不仅要关心平台代扣的税,更要按时完成年度汇算清缴,这关系到你最终的税务成本。

(三、避坑指南:创作者税务管理实用技巧)

了解了规则,我们就要学会如何合规、合理地管理税务,避免踩坑。

避坑点1:别把“流水”当“收入”,心态放平

这是最最重要的一点!看到后台几十上百万的GMV(商品交易总额)不要激动,那不是你的钱,你的收入是扣除商品成本、平台佣金、售后退款等之后的净收益,专注于提升你的“净收入”和“利润率”,而不是盲目追求流水。

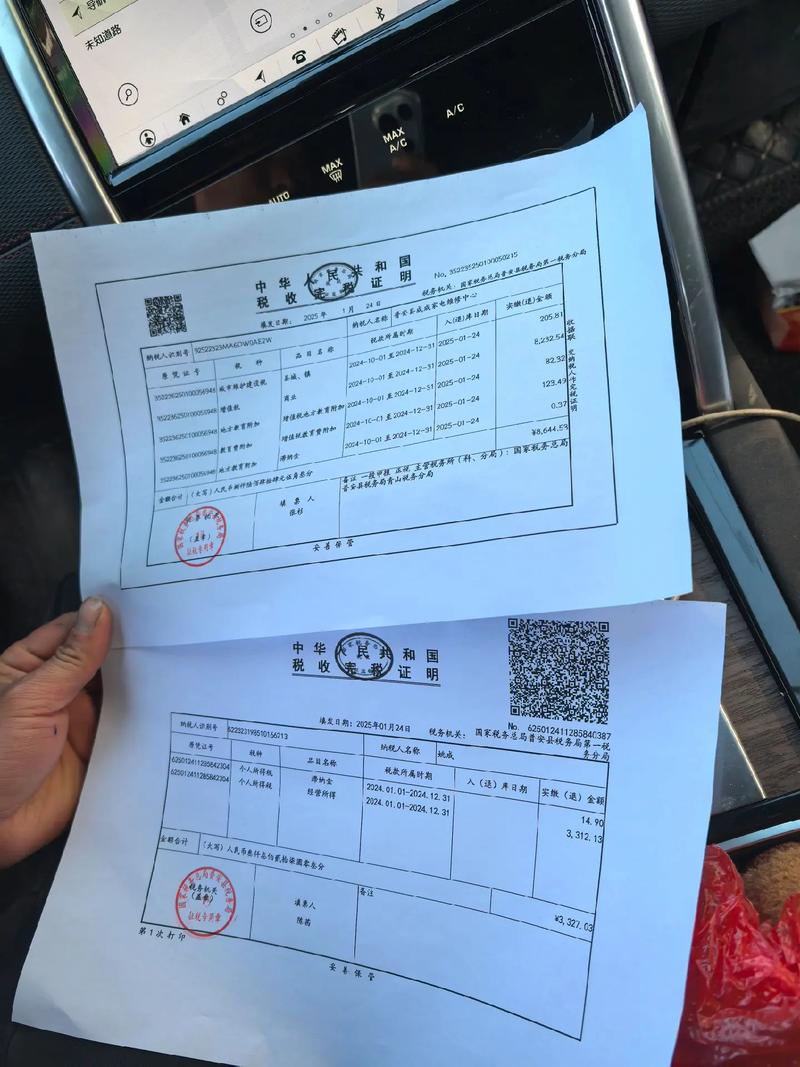

避坑点2:保留好你的成本凭证

虽然平台代扣的是“劳务报酬”,但如果你是以个体工商户的形式进行经营(这也是很多头部创作者的选择),你的“经营所得”是可以扣除成本的。

- 什么是成本? 你为创作内容购买的商品样品、拍摄设备、场地租赁、请人拍摄的劳务费、网络推广费等,只要是与业务相关的合理支出,都可以作为成本进行抵扣。

- 怎么做? 养成良好的记账习惯,保留好所有发票、收据、转账记录,在年度汇算清缴时,这些凭证是你的“护身符”,能帮你合法地降低应纳税额。

避坑点3:个体工商户 vs. 个人身份,如何选择?

这是一个进阶问题,但对大V来说至关重要。

- 个人身份: 简单,但税率是“劳务报酬”的超额累进,最高可达40%,且无法扣除成本。

- 个体工商户: 注册流程稍复杂,但可以核定征收或查账征收,查账征收可以扣除成本,税率在5%-35%的超额累进,对于成本高的创作者来说,税负可能更低。

建议: 如果你只是刚开始,收入不高,用个人身份即可,当你的年收入超过一定规模(比如20万以上),强烈建议咨询专业的财税顾问,评估是否转为个体工商户更划算。

避坑点4:主动学习,关注政策

税法政策不是一成不变的,多关注国家税务总局、本地税务局的官方发布,或者通过“个人所得税”APP获取最新资讯,不要轻信非官方的“避税秘籍”,合规才是长久之道。

(总结与行动号召)

回到我们最初的问题:“小红书纳税是全部订单吗?”

现在你可以自信地回答:不是,小红书是基于创作者从订单中获得的“净收入”(劳务报酬)进行代扣代缴个人所得税,而非对全部订单流水征税。

理解这一点,是你在小红书安心创作、放心搞钱的第一步,税务问题虽然复杂,但它并非洪水猛兽,只要我们:

- 懂规则: 清楚平台代扣和年度汇算的逻辑。

- 会算账: 分清流水与收入,保留好成本凭证。

- 守底线: 坚持合规经营,不踩红线。

就能将税务管理从“烦心事”变成“助推器”,让你的小红书事业在阳光下,走得更远、更辉煌!

行动起来吧! 立即检查一下你的小红书后台收入构成,开始为今年的年度汇算清缴做准备,如果你觉得这篇文章对你有帮助,别忘了点赞、收藏、转发给身边同样在努力创作的小伙伴们!也欢迎在评论区分享你的税务困惑,我们一起交流进步!

作者:99ANYc3cd6本文地址:https://www.chumoping.net/post/7463.html发布于 01-06

文章转载或复制请以超链接形式并注明出处初梦运营网